Лучшие облигации ОФЗ 2024. Зачем покупают ОФЗ?

Содержимое

Облигации ОФЗ являются основополагающим инструментом инвестирования консервативной части портфеля большинства крупных инвесторов. Также облигации федерального займа лучше других подходят для создания подушки безопасности. Основные плюсы этого инструмента заключаются в следующем:

- Высокая надежность. Деньги даются в долг государством, а значит при отсутствии дефолта, риск потери денег сводится к минимуму.

- Возможность создания прогнозируемого денежного потока с процентной ставкой сопоставимой, или немного превышающей ставки по депозитам.

- Высокая ликвидность. Как правило, облигации федерального займа обладают большей ликвидностью. Благодаря этому, ОФЗ проще продать и, соответственно вытащить капитал для совершения покупки других активов (подешевевшие акции, недвижимость и другое).

- Преимущество ОФЗ перед депозитом ещё и в том, что при досрочном необходимости снятия денежных средств, накопленный купонный доход инвестор забирает, тогда как в ситуации с депозитом обычно накопленный доход обнуляется при досрочном закрытии.

Как выбрать государственные облигации?

В отличии от корпоративных облигаций, ОФЗ нельзя оценивать по долговой нагрузке, рентабельности, выручке или коэффициентам P/E. Ведь если мы берем облигации Российской Федерации, то все фундаментальные показатели будут одинаковы. Единственное отличие – это:

- Тип облигации. Подробнее о существующих типах облигаций рассказано в статье;

- Размер купона;

- Срок погашения;

- Дата выплаты купонного дохода.

Соответственно, отбор следует вести по этим параметрам. Так как целью инвестирования в инструменты с низким уровнем дохода, в первую очередь, является сохранение капитала и получение стабильного денежного потока, мой выбор типа облигаций остановился на серии 26, которая подразумевает прозрачный денежный поток, не зависящий от ставки центрального банка.

Одной из целей инвестирования в облигации является создание постоянного денежного потока, так как это позволяет регулярно усреднять позицию и заставлять механизм сложного процента работать. Поэтому чем выше купонный доход, тем привлекательнее выглядит облигация для долгосрочного инвестора. Чем ниже купон, тем волатильнее цена, поэтому спекулянтам интересней будут бумаги с низким купоном.

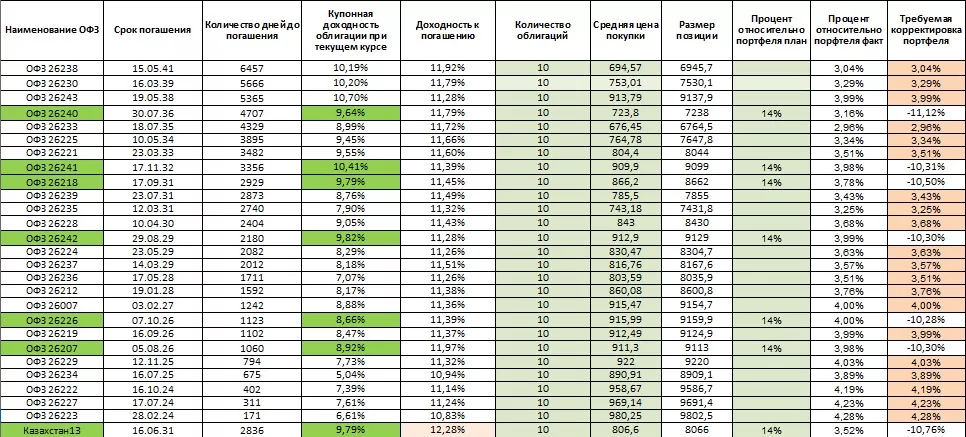

Для определения вышеперечисленных параметров все ОФЗ серии 26 внесены в таблицу. Рассчитана доходность к погашению, купонный доход и месяцы выплаты купонов для каждой из ОФЗ.

Лучшие облигации ОФЗ 2024. Какие государственные облигации купить сейчас?

На основании сформированной таблицы я формирую свой портфель из ОФЗ. Для регулярного денежного потока, на мой взгляд необходимо создать доход в каждом месяце. Все ОФЗ платят дважды в год. Поэтому выбираю наибольший купон в каждом месяце.

На момент написания статьи выбраны следующие облигации для инвестирования:

- Выплаты январь-июль: ОФЗ 26240;

- Выплаты февраль-август: ОФЗ 26242, ОФЗ 26207;

- Выплаты март-сентябрь: ОФЗ 26218;

- Выплаты апрель-октябрь: ОФЗ 26226;

- Выплаты май-ноябрь: ОФЗ 26241.

По выплатам июнь-декабрь государственных облигаций РФ не нашлось, поэтому в свой портфель я добираю облигации Казахстана с наиболее привлекательной ставкой купонного дохода: Казахстан13.

При выборе вышеперечисленных облигаций купонный доход до вычета налога составит 9,57%.

Скачать таблицу для формирования портфеля из ОФЗ с автоматическим расчетом доходности и денежного потока можно по ссылке ниже.

Свежие комментарии